Les avantages de la société civile sont indiscutables. Ce mode de détention permet notamment d’organiser les modalités de gestion d’un patrimoine immobilier ou financier grâce à des statuts rédigés sur-mesure.

Il s’agit également d’un véhicule de transmission privilégié. Vous pouvez transmettre progressivement, tout en conservant le contrôle de vos actifs et sans créer d’indivision entre vos enfants.

Sur le plan fiscal, les sociétés civiles relèvent en principe, dès lors qu’elles n’ont pas d’activités commerciales ou assimilées, du régime des sociétés de personnes, autrement dit, de l’impôt sur le revenu (IR). Les sociétés civiles peuvent cependant, sur option, relever du régime fiscal des sociétés de capitaux, c’est-à-dire de l’impôt sur les sociétés (IS).

Chacune des 2 formules présentent des avantages et des inconvénients mais quel que soit le choix opéré mieux vaut y réfléchir à 2 fois car l’option pour l’IS n’est révocable que dans des conditions très strictes.

L’imposition des revenus

À l’IR, l’imposition se fait au nom de chacun des associés pour la fraction correspondant à ses droits dans la société. Si les revenus proviennent de la location d’immeubles nus, l’imposition se fera selon les règles des revenus fonciers. Cette règle peut être pénalisante selon votre niveau d’imposition. Les revenus seront soumis à votre taux marginal d’imposition mais aussi aux prélèvements sociaux et éventuellement à la contribution exceptionnelle sur les hauts revenus.

Prenons un exemple : Si votre foyer comprend 2 parts de quotient familial et que vous déclarez 65 000 € de revenu imposable, votre taux marginal d’imposition est de 30 %. Si vous faites l’acquisition d’un immeuble pour le mettre en location nue, en direct comme en société, les revenus générés seront imposés à 30 % à quoi s’ajoute les prélèvements sociaux de 17,2 %.

Particularité qui concerne les sociétés à l’IR, les bénéfices sont imposables, qu’ils soient distribués ou non, et même en l’absence de trésorerie. En phase de financement, les revenus sont généralement utilisés pour rembourser les échéances de crédit, l’associé devra pourtant subir une imposition sans jamais avoir eu la jouissance des revenus.

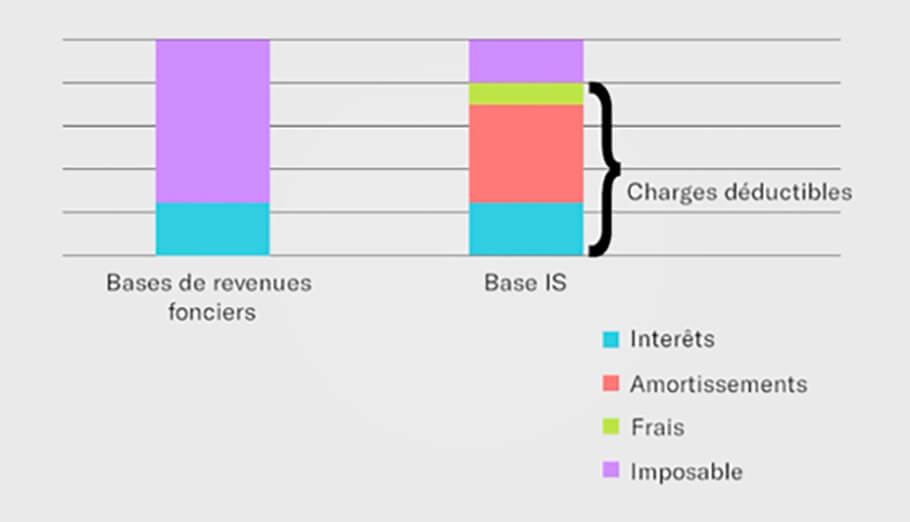

À l’IS, la société devient un sujet fiscal de manière autonome. Le taux d’imposition est en 1er lieu plus faible. Il peut d’ailleurs se limiter à 15 % jusqu’à 38 120 € de bénéfices sous conditions. Quant à la base imposable, elle est généralement réduite. Les charges déductibles sont bien plus larges qu’à l’IR. Il s’agit non seulement des frais de gestion mais aussi ceux relatifs à l’acquisition des actifs, des droits d’enregistrements, des frais de notaire et autres commissions ; et surtout de l’amortissement de l’immeuble. Il s’agit là d’un véritable atout de l’IS. Cela consiste à déduire chaque année une fraction du prix d’achat en fonction de la durée d’utilisation. En pratique, cela permet d’éviter une imposition en l’absence de trésorerie. Quant aux associés, ils sont imposables uniquement sur les dividendes distribués. Ainsi, il vous est possible de maitriser votre imposition en choisissant le moment de la distribution et le montant imposable.

L’imposition des plus-values

L’IS se révèle surtout pénalisant pour l’imposition de la plus-value lors de la vente de l’immeuble.

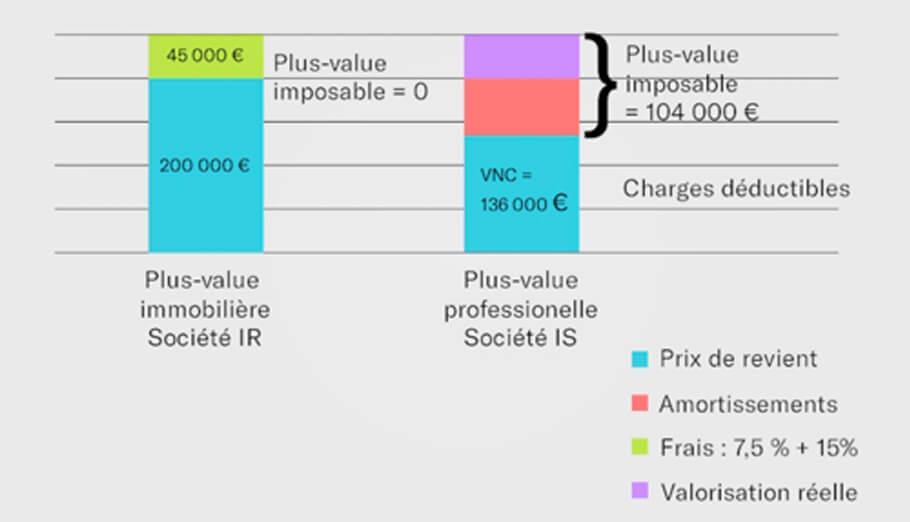

Dans une société à l’IR, lors de la vente d’un bien immobilier, le régime de la plus-value des particuliers va s’appliquer. La plus-value est définie par différence entre le prix de cession et le prix d’acquisition éventuellement majoré de frais et de travaux. L’imposition se fait à taux forfaitaire après application d’abattement pour durée de détention et après 30 ans, plus aucune imposition n’est due.

À l’IS, en revanche, la plus-value va suivre le régime des plus-values professionnelles. Elle est calculée en faisant la différence entre le prix de vente et la valeur en comptabilité du bien (c’est-à-dire le prix d’achat diminué de l’amortissement). Cette plus-value vient s’ajouter aux bénéfices de la société pour être taxée au taux d’IS sans aucun abattement, ni aucune exonération.

Prenons l’exemple d’un immeuble acheté 200 000 € pour être revendu 10 ans plus tard 240 000 € :

- Société à l’IR : la prise en compte d’un forfait pour frais d’acquisition et travaux permet, après 5 ans, de majorer le prix d’acquisition de 45 000 €. Il n’y a donc pas de plus-value imposable.

- Société à l’IS : le prix d’acquisition doit être diminué des amortissements. Ici, après 10 ans, la valeur nette comptable s’élèverait à 136 000 €. La plus-value imposable est donc de 104 000 €.

Critères de choix

Compte tenu de ces aspects il n’y a pas de solutions parfaites. Tout dépend des modalités de financement, de vos objectifs et de la durée de conservation de l’immeuble. Si l’immeuble est acheté comptant et que vous avez besoin de revenus complémentaires, il vaudra mieux, en général, conserver une société à l’IR. Si au contraire, vous souhaitez développer votre patrimoine en empruntant, l’IS pourra avoir un intérêt, l’économie d’impôt lié à l’amortissement vous permettra de capitaliser et ainsi d’augmenter l’effet de levier. En cas d’option pour l’IS, vous devez être sûr de votre choix. En effet, l’option n’est révocable qu’une seule fois et dans un délai de 5 ans.

Conclusion

Le choix du régime fiscal à privilégier pour une société patrimoniale dépend de critères variés et complexes à appréhender.

N’hésitez pas à nous contacter pour être accompagné. Nous pourrons vous présenter la solution la plus adaptée à votre situation et avec des simulations à l’appui.